2022年全球通胀展望与思考

作者: 标普500ETF

| 发布于: | 雪球 | 转发:0 | 回复:0 | 喜欢:3 |

2021年全球通胀形势回顾

2021年,全球经济在危机后复苏,“通货再膨胀”本是经济复苏的正常现象。从历史经验看,各国经济由通缩走向通胀的过程,通胀率往往需要一定程度上超过危机前水平,以弥补危机时期物价水平的短暂失速。以美国为例,2008年次贷危机爆发使美国经济陷入通缩,美国 CPI同比在2009年7月曾跌至-2%;随着经济复苏,美国物价水平企稳回升,2010年上半年CPI同比基本回到2%以上;此后在美联储第二轮量化宽松(QE)的助推下,2011年8-9月美国CPI同比曾升至3.8%。2020年,新冠疫情重创全球经济,2020年美国CPI同比在5月仅为0.2%,全年同比仅1.3%。我们测算,假设2020年3月以来美国CPI环比维持0.17%(同比维持2.1%)增长,那么仅由于2020年新冠疫情冲击后的通缩,2021年CPI当月同比读数将“自然地”达到2.6-3.7%(图表2)。不过,2021年美欧通胀率走势显然高于基数效应,需求复苏之快与供给修复之慢均超预期。

2021年,新冠疫苗推广为需求复苏奠定基础,而货币与财政刺激力度空前令需求复苏显著加快。截至2021年12月中旬,全球至少接种一剂新冠疫苗人数超过44.5亿人,占比超过56%;其中,中国、美国、欧盟、日本等主要发达经济体完全接种比例均超过60%。尽管严格意义上的“群体免疫”尚未实现,但疫苗的保护显著降低了死亡率与重症率,继而病毒对居民健康与经济活动的冲击大幅减弱。

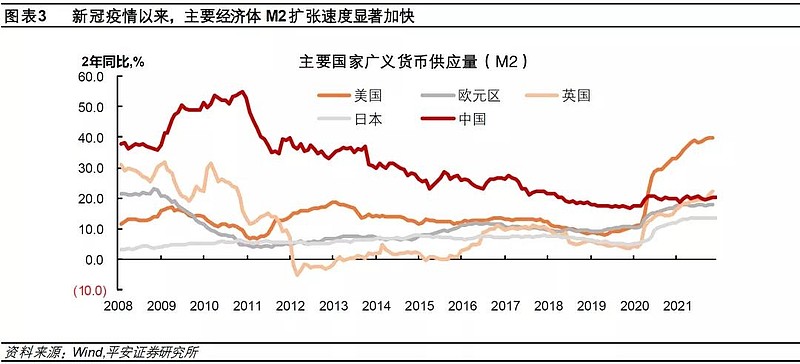

货币政策方面,主要发达经济体央行一步到位地降息至历史最低水平,包括美国、欧元区、英国、澳大利亚和加拿大在内的众多经济体央行进一步实施量化宽松。2020年新冠疫情后,全球主要经济体(尤其发达经济体)货币供应量激增并持续至今;2021年1-10月,美国、欧元区、英国、日本和中国的广义货币供应量(M2)分别扩张了38.2%、17.5%、21.0%、12.7%和17.6%,而2019年同期其M2扩幅分别仅为5.4%、5.3%、0.3%、1.9%和6.5%(图表3)。

财政政策方面,据IMF统计,截至2021年7月,主要发达经济体已经动用了规模达其全年GDP的17.3%的财政资金(包括额外财政支出及放弃的财政收入)以应对新冠疫情(图表4)。其中,美国动用的财政刺激金额超过GDP的25%。2021年,美国拜登政府推出1.9万亿“美国救援计划”,其中有近1万亿直接或间接补贴居民,使美国居民整体收入超过新冠疫情前水平,造就了终端消费的强劲。此外,美国还推出初始价值为高达4万亿的中长期财政计划,虽然法案尚未实施,但在预期层面提升了消费和投资需求。值得一提的是,在事实上践行现代货币理论(MMT)之下,发达经济体实现了货币政策与财政政策的配合,财政融资成本的下降以及财政纪律的弱化,化作一剂“兴奋剂”,更加明显地刺激着需求的增长。

2021年,新冠疫情反复、能源转型、供应链瓶颈与贸易保护等共同形成供给约束。理论上,物价水平是需求与供给的平衡器,当需求增长较快时,物价的上升将鼓励企业扩大生产,加快供给端修复,直到供需达到新的平衡。但是,2021年全球供给修复遇到了一系列特殊的瓶颈,供给约束成为全球通胀走高的关键推手。

首先,2021年新冠疫情对“供给国”形成较大冲击。2021年新冠疫情因变异病毒的出现而持续蔓延,由于全球疫苗普及程度分化,病毒对于以美欧为代表的“需求国”冲击较小,但对于以东南亚为代表的“供给国”仍形成明显冲击。尤其2021年下半年以来,Delta病毒的出现使东南亚制造业PMI重新骤降至紧缩区间。因此,疫情冲击对全球商品供给端的抑制超过对于需求端的抑制,进一步加大了供需缺口。

其次,全球能源转型加速暂时引发能源紧缺。2021年以来,国际油价涨幅超过60%,英国天然气价格暴涨300%以上,能源品价格的急涨凸显供给的紧缺。美国能源信息署(EIA)数据显示,全球石油产品需求已基本回归疫情前水平、但并未超过,而供给恢复过慢是能源紧缺的核心因素。此外,全球能源品供给又受能源转型浪潮的影响。2021年以来,全球 绿色经济与能源转型目标更加明确:例如,中国不断明确“碳达峰、碳中和”目标,美国拜登政府推出的中长期财政计划恰以“气候变化与基建”为主题,欧盟的1.8万亿欧元财政计划的重点恰是投资构建气候友好型经济等。全球能源转型加速的另一面,是传统能源资本开支动力不足,例如美国石油企业的钻井平台投资明显落后于需求和油价的增长。

再次,供应链瓶颈与贸易保护主义进一步阻碍商品供给。2021年以来,全球贸易与物流成本急剧上升,波罗的海干散货指数(BDI)和衡量集装箱运价的货运指数(FBX)已分别上涨120%和230%以上。本轮供应链问题背后有多个“瓶颈”:一是,新冠疫情对交运物流行业的就业修复产生持续压制,限制了相关服务供给。二是,以运输业为代表的物流能力遇到周期性瓶颈。例如,2019年以来截至2020年底,全球新造船产能周期逐渐下滑至底部(图表5),使本轮海运运力瓶颈更快到来;三是,近年来贸易保护、产业保护思想持续发酵,原本畅通的国际经贸网络已经出现堵点和断点,而各国自身的产业链建设很难及时跟上,使供应链的脆弱性进一步凸显。

2022年全球通胀走势展望

2022年,全球通胀率大概率在基数效应下回落,但可能仍高于新冠疫情前水平。据IMF最新预测(2021年10月),全球 CPI同比增速将由2021年的4.3%回落至2022年的3.8%,但仍高于2019年的3.5%。其中,发达经济体通胀率将由2.8%回落至2.3%,新兴和发展中经济体的通胀率将由5.5%回落至4.9%。与此同时,新冠疫情以来,防疫政策与复工复产的差异,加上各国消费品产能周期本身有别,使部分国家与全球的通胀周期错位,例如未来中国、日本等通胀率将由底部上升,意味着不同经济体通胀走势或趋于收敛。具体来看,2022年影响全球通胀的多个因子料将变化。

第一,2022年全球经济复苏斜率放缓,全球商品供需更趋平衡。据IMF最新预测,2021年全球发达经济体和新兴/发展中经济体实际GDP增速分别为5.2%和6.4%,2022年将分别回落至4.5%和5.1%,但仍然高于2019年的1.6%和3.7%(图表6)。除了全球经济增速的回落,2022年全球经济的结构性变化也可能进一步缓解通胀压力:美欧等国的需求增长重心将由商品转向服务,这意味着美欧消费需求的外溢效应将大幅弱化,全球商品总需求的增量将大幅受限。而美欧服务消费的外溢性本身不强,且美国服务贸易出口主要成分为旅游业,考虑到大部分新兴经济体对于边境开放更加谨慎,该部分外溢效应更为有限。

第二,全球货币与财政刺激转向或退坡,政策余量空间有限。货币政策方面,随着经济复苏更加充分、通胀压力持续攀升,2022年全球大部分央行均可能迈向紧缩,全球流动性收紧是必然趋势。美联储已经于2021年12月宣布加快削减资产购买节奏,预计将于2022年3月结束QE,最新点阵图预测2022年或加息3次。其他发达经济体央行方面,英国央行在2021年12月已经首次加息,加拿大央行已于2021年10月结束QE,而澳洲央行的“鸽派”引导在市场失效。上述市场的短端国债利率自2020年10月以来已经陡然上行,金融环境已开始趋紧。新兴市场方面,有相当一部分央行已经于2021年“抢跑”加息,如俄罗斯、巴西、土耳其、墨西哥、智利等(图表7)。

财政政策方面,2022年大部分经济体或开始缩减赤字,试图向“稳健财政”的基调回摆。据IMF最新预测,2022年发达经济体一般政府赤字率将缩窄4个百分点左右,新兴和发展中经济体将缩窄0.8个百分点(图表8)。虽然前期财政对居民的补贴可能仍有余量,但以美国为例,随着居民可支配收入不断消耗,截至2021年四季度,美国居民储蓄率已经基本降至新冠疫情前水平。因此,2022年财政刺激余量对居民收入和消费能力的提升料将有限。

第三,全球新冠疫情发展仍存变数,但对供给端的压制有望减弱。自2021年11月底,Omicron变异病毒的出现为全球新冠疫情发展平添了不确定性。不过,全球在抗击新冠疫情方面已经实现的进步也是不争的事实。如果不考虑Omicron病毒的未知性,在新冠疫苗保护和医疗经验积累下,主要经济体的新冠重症率和死亡率已经显著减轻(图表9)。未来,随着疫苗针对新病毒不断改进、“加强针”推广、“特效药”上市等,新冠对居民健康的威胁或更加可控。在此背景下,全球或逐步与新冠病毒更加“和平”地相处,例如各国政府将逐步开放线下经济活动与边境管控,居民将更加积极地重回工作岗位等,因疫情造成的供给约束有望缓解。

第四,全球就业市场继续修复,在提升供给的同时,也使货币政策转向更加坚决。就业市场是后疫情时代的经济复苏难点。据国际劳工组织(ILO)测算,2021年四季度全球工作时间总数仍比2019同期水平低3.2%,对应9640万全职岗位缺失(图表10)。以美国为例,2021年以来美国进行大规模失业补贴,一定程度上抑制了居民重返就业的积极性,叠加新冠疫情扰动不断,美国就业市场恢复不及预期。截至2021年11月,美国非农就业人数缺口仍有近400万人,同时因劳动参与意愿不高劳动力缺口仍高达240万人。2022年,随着失业补贴退坡,以及新冠疫情风险更加可控,全球就业市场复苏有望更加充分。一方面,就业复苏有助于提升商品和服务供给,直接缓解通胀;另一方面,在更加积极的就业数据支撑下,各国央行货币政策紧缩或有加快的空间,间接提升货币政策对通胀的抑制。

第五,能源转型、部分供应链瓶颈以及贸易保护主义等属中长期问题,仍将持续为通胀加温。首先,中国、美国及欧盟等主要经济体均已明确了中长期减碳路径,各国能源转型并无退路。且未来五年,清洁能源对传统能源的充分替代尚需时日,全球能源转型或处于供需错位的“尴尬期”。据EIA预测,到2050年,全球可再生能源消费将直线上升,而传统燃料消费需求在2025年以前仍会快速上升,之后才会放缓(图表11)。因此,2022年,传统能源投资或继续受抑制,继而全球能源品价格或维持相对高位。其次,在国际供应链瓶颈方面,贸易需求的降温、劳动力的逐渐修复等或帮助部分环节修复,但船舶等运输设备的供应需时更久,美欧等发达国家相关基建基础薄弱的现状短期也很难改变。最后,“全球化”退潮趋势或将延续。尤其在2022年,当经济复苏较为充分、新冠疫情影响趋弱后,部分国家或将更投入于自身供应链和产业链的建设,一旦国际分工合作减少,全球商品生产成本与价格或被迫上升。

对后疫情时代通胀的思考

2021年全球通胀的上升,尤其美欧等发达经济体通胀形势大超预期,对货币政策带来新的挑战,也引发了我们对于下述三大问题的思考。

问题一:通胀如何影响经济增长?

虽然适度通胀有益于经济复苏,但2021年美欧等经济体通胀显然过高,而经济增长与就业恢复迟缓,形成“类滞胀”局面。当通胀压力达到一定程度时,“胀”很可能成为“滞”的催化剂。以美国为例,美国通胀对经济的负面影响,至少体现在四个方面:一是,物价上涨与通胀预期走高抑制消费信心(图表12)。2021年,美国密歇根大学调查的居民对未来1年通胀预期升破4%以后,居民消费信心也见顶回落,11月这一消费信心指数创2011年以来最低。二是,通胀压力抑制制造业产出。2021年,美国ISM制造业PMI中的物价分项显著攀升,而制造业PMI产出指数以及非制造业PMI商业活动指数自3月以后并未继续上升,一个可能原因就是原材料价格急速攀升带来抑制。三是,工资上涨“跑输”物价,进一步抑制就业复苏。2021年4月以来,美国非农时薪同比和环比增速均未能“跑赢” CPI增速,居民就业意愿很难被调动,正如四季度美国非农就业数据疲弱所示。四是,美国国内物价压力抑制出口、扩大贸易逆差。美国国内物价压力,一方面将增加对低价商品的进口需求,另一方面也可能抑制其出口表现。2021年下半年以来,美国货物贸易逆差屡创历史新高,对美国经济形成拖累。

问题二:通胀如何影响货币政策?

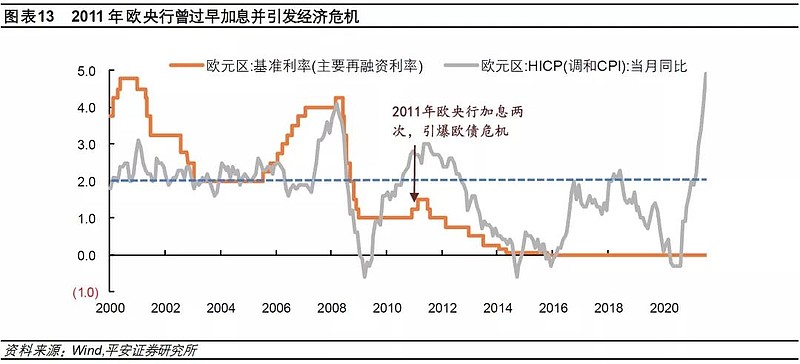

对于新冠疫情以来的货币政策,发达经济体央行似乎达成了一定共识,在货币政策天平中更加重视“滞”,而不是“胀”。其背后的逻辑,或许有过去近十年通胀一直低于目标的坦然,也有历史上过早加息引发经济衰退的教训(图表13)。但是,面对后疫情时代下需求的快速复苏和供给的滞后响应,货币政策的犹豫不决正在引发通胀加速的风险,央行预期引导也将更加艰难。与此同时,与发达市场的“记忆”不同,大部分新兴市场并没有体验过货币政策过早收紧之痛,更多经历的是资本外流之伤,因此更有动机去选择防御性加息。然而,本轮新兴市场的复苏节奏整体上落后于发达市场,提前加息势必抑制其经济复苏。往后看,通胀对于全球货币政策而言或是一个持续存在的挑战。

问题三:全球通胀格局会否长期性改变?

2008年国际金融危机以来,发达经济体长期陷入“低通胀、低增长、低利率”格局。其背后可能包括三个原因:一是有效需求的不足(如长期停滞理论所预言的),二是科技进步后的生产效率提升,三是国际贸易带来的消费成本下降。目前来看,这些长期抑制通胀的因素可能正在变化:首先,美欧等经济体以 绿色经济转型为契机,在货币宽松窗口期加大中长期财政投入,是否可以系统抬升有效需求及潜在增长率值得关注;其次,经济转型长期可能降低成本,但在新旧能源换挡的阶段,能源行业的有效生产率或暂时下降、生产成本暂时上升;最后,2021年全球通胀危机后,各国或更加重视内部产业链稳定,如美国加强基建、重振“美国制造”等,全球经贸关系可能继续内向收敛。综上,后疫情时代的全球通胀格局有可能面临重置。2022年以后,全球通胀中枢是否迈上新台阶,发达经济体“三低”(低通胀、低增长、低利率)格局会否联动扭转,我们有了更多理由去关注和期待。

来源:钟正生经济分析

风险提示:以上数据来源均为公开信息,仅供参考,不构成任何操作建议或推荐。基金投资需谨慎。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者在投资基金前,请务必认真阅读《基金合同》及《招募说明书》等法律文件。本基金适当性风险等级为R3,在代销机构申购的应以代销机构的风险评级规则为准。如需购买本基金,请您关注投资者适当性管理相关规定,提前做好风险测评、并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理

$上证指数(SH000001)$ $创业板指(SZ399006)$ $腾讯控股(00700)$

#美国11月通胀创39年新高#

@七七读财 @创业投资家官方号 @IPO头条 @蛋卷基金 @今日话题 @笔叔谈财 @金融投资圈 @A股实战日记 @子悠财记 @陈达美股投资